目次

近年注目度の高まるファクタリングは、そのサービスの特性に関してはまだ理解されていない方も多いようです。

手元の売掛債権を早期に現金化できるという言葉だけを聞けば、非常に便利な資金調達方法です。

しかし当然そこにはさまざまな条件や、賢い利用方法などがあります。

この記事ではファクタリングの手数料は高額なのかどうかという点や、額面が高額な債権でも利用できるかなど解説します。

ファクタリングの特徴に関して深堀りをしていきましょう。

とあるネット上の記事では、ファクタリングで利用される売掛債権は200万円以下が中心とされていました。

この情報の真偽については確認のしようもありませんが、一般的な中小企業が持つ売掛債権を考えると、大きく外れてはいないでしょう。

それでは仮に手元にある売掛債権の額面が1,000万円である、1億円であるという場合ファクタリングは利用できるのでしょうか。

こういった高額な売掛債権をファクタリングに出せるかどうかという点に関して、解説していきましょう。

最初に答えから書いておきますが、1,000万円や1億円といった高額な売掛債権だったとしても、ファクタリングは利用可能です。

ただしどこの業者でも対応してくれるかといわれると、そうではありません。

高額な売掛債権を取り扱える業者はある程度絞られており、その中から探す形になります。

ファクタリングは、日本国内においては比較的最近広がり始めた資金調達方法です。

そのため現状では法整備も追いついておらず、ファクタリング業者を開業するにあたって必要な資格や条件はありません。

金融庁等の省庁が認可をすることもないため、誰でも始められる業種となっています。

そのためファクタリング業者といってもその資金力には差があります。

業者によって取り扱える債権の額面金額の上限を決めている状況になっているのです。

ファクタリング業者によって売掛債権の額面上限が500万円となっていたり、1億円となっていたりなどです。

少額の債権を中心に扱う業者と、高額の債権にも対応できる業者がいます。

高額な売掛債権をファクタリングする場合は、まずはそのファクタリング業者が取り扱っているかどうかをしっかりと確認しましょう。

高額の売掛債権にも対応している業者の中から選ぶ必要があります。

1,000万円や1億円など、高額の売掛債権をファクタリングする場合、注意したい点がいくつかあります。

以下では注意すべき点に関して解説していきましょう。

まずはなんといっても手数料です。

ファクタリングは手持ちの売掛債権をファクタリング業者に譲渡し、早期現金化を実現する資金調達方法です。

この譲渡の際には当然ですが手数料が発生し、額面金額からこの手数料を差し引いた金額での譲渡となります。

この手数料は基本的に売掛債権の額面金額に対して、パーセンテージで定められています。

つまり高額の債権ほど手数料は高額になるのです。

ファクタリング契約にはさまざまなケースがあります。

なかでももっともポピュラーな売掛債権の譲渡によるファクタリングには、2社間ファクタリングと3社間ファクタリングという契約方法があります。

2社間ファクタリングとはファクタリングを申し込んだ企業と、ファクタリング業者の2社間で契約する方法です。

2社間のみで契約となりますので、売掛債権の債務を持つ取引先には知られることなく契約できるというメリットがあります。

しかしその分手数料相場は高くなり、おおよそ5~20%が相場とされています。

3社間ファクタリングは、上記の2社に加えて債務をもつ取引先も含めた3社間で締結される契約です。

債務をもつ取引先も納得のうえで結ばれる契約であり、その分ファクタリング業者にとってのリスクが軽減されます。

手数料の相場は10%未満と、2社間ファクタリングよりも少額の手数料で契約できる方法になります。

ファクタリング契約における手数料がパーセンテージで決まることは、高額な売掛債権の契約ではそれだけ、高額な手数料が必要になるのです。

仮に手数料10%で契約した場合、売掛債権の額面が200万円なら手数料は20万円です。

しかし額面が1億円であれば手数料だけで1,000万円となります。

ファクタリングの手数料は、単純に利益を減らすことになります。

とくに高額なファクタリング契約の場合は、企業経営にも大きなダメージをもたらす可能性があるでしょう。

高額な売掛債権の場合は、できれば手数料の安くなる3社間ファクタリングをしましょう。

またはとにかく手数料の安いファクタリング業者を探すなどをする必要があります。

高額の売掛債権でファクタリングをする場合、重要になるのがその債権はかならず現金化できるかどうかという点です。

ファクタリング契約は、早期に現金化できるという大きなメリットはあります。

しかし売掛金が入金されたら、その売掛金をファクタリング業者に入金しなければいけません。

この売掛債権が高額の場合万が一入金が遅れる、入金がないなどの事態に陥ると大変な金額を、自社で保証しなければいけない可能性が発生します。

ファクタリングを利用していることは、少なくとも資金繰りに余裕はないでしょう。

その状況で高額な保証を迫られれば、企業として大変なピンチに陥ります。

そうならないように信頼できる債権でファクタリングを行う必要があります。

ファクタリング契約とは、自社がもつ売掛債権をファクタリング業者に譲渡する契約です。

仮に債務者である取引先が債務不履行となった場合も、元の債権者であった申込者が支払う必要は、基本的には発生しません。

しかし高額の売掛債権におけるファクタリング契約の場合、この契約の中に「償還請求権」が設定されている場合がほとんどとなっています。

償還請求権とは簡単にいってしまうと、債務者が債務不履行となった場合元の債務者である申込者が、その保証を行わなければいけないものです。

この償還請求権が設定されている契約では、取引先の支払い能力が信用できないと大変な目に遭うこともありますので、注意しましょう。

上でファクタリング契約の手数料相場に関して紹介しました。

2社間ファクタリングで5~20%、3社間ファクタリングで10%未満がその相場です。

この相場自体が高額なのかどうか、このあたりを説明しておきましょう。

まずファクタリングは融資ではありません。

しかしほかの資金調達方法の多くは融資、いわゆる借入金となります。

この点は理解しておきましょう。

とはいえほかの資金調達方法と比較して手数料が高額なのかどうかを、比較するという観点でみていきます。

ファクタリングの手数料と、金融機関による資金融資の金利を比較していきましょう。

貸金業法が定める金利の上限は、100万円以上で年利15%です。

実際に金融機関の多くはこの15%よりも安い金利で融資を行いますが、ここでは上限の15%で考えていきましょう。

年利15%は、1年間で元金の15%が利息になります。

元金が100万円なら1年間で利息が15万円です。

この年利を1か月当たりの金利で考えると、15%/12か月で1.25%となります。

一方売掛債権が現金化されるまでの期間は、1~3か月程度が多いでしょう。

この期間で手数料が発生するわけです。

仮に手数料を10%とすると、1か月先に現金化される売掛債権であれば、1か月の金利が10%と考えられます。

2か月先に現金化される債権なら金利5%、3か月先の債権であれば3.3%です。

こうしてみるとファクタリングの金利は、金融機関の融資と比較するとかなり高い設定であることが分かります。

なお企業の資金調達先として知られる日本政策金融公庫が設定している金利は、年利0.10~2.85%です。

ファクタリングとは大きな差があることも分かるでしょう。

ファクタリングの手数料は、金融機関の融資と比較すれば高額です。

この事実は覚えておきましょう。

さらにファクタリングの手数料に関しては、法的な上限が定められていないという点もあります。

上記の通り、ファクタリングというシステム自体に法整備が追いついていません。

資金を融資するケースでは「貸金業法」という法律があり、この法律で金利の上限が定められています。

この定めがファクタリングには存在しないのです。

上限がない以上、ファクタリングの手数料はファクタリング業者が自社で決められます。

そのため融資と比較すると、高額になるという状況になっています。

銀行などの融資と比較して手数料が高額なのであれば、ファクタリングを利用するより融資を希望した方がよいと思うかもしれません。

しかし銀行など金融機関の融資と比較して、ファクタリングを利用するメリットがあるのも事実です。

手数料が高額であったとしても、ファクタリングを利用するメリットに関して紹介しておきましょう。

まずあげられるのが審査の通りやすさです。

銀行など金融機関から融資を受ける場合、いわゆる借入金となるわけなので、きちんと返済できるかどうかの審査はそれなりに厳しくなります。

企業としての将来性や現状の経営状況などを細かくチェックされ、返済能力がないと判断されれば融資を受けられません。

一方ファクタリングは売掛債権という現物があり、この売掛債権が現金化されれば何も問題のない契約となります。

ファクタリングにも審査はあるものの、審査の対象はその売掛債権が確実に現金化されるかどうかが基本です。

申し込んだ企業に関する審査も行われるものの、基本的には債務をもつ取引先の支払い能力が審査の対象となります。

仮に申し込んだ企業の経営が苦しい状況でも、取引先の経営が順調であれば審査を通ることもあります。

金融機関の融資と比較すると、格段に通りやすいのが事実です。

金融機関からの融資の場合、しっかりとした審査が行われ、その後に現金が入金されます。

現金の入金までは早くても数週間、長ければ1か月以上の時間がかかるのも一般的です。

これに対してファクタリングは現金化が早いのが特徴です。

現金化までの期間は売掛債権の額面が高額な場合は、多少時間もかかります。

しかし一般的には即日から数日後というスピード感で、融資とは大きな差があります。

とにかくすぐに現金が欲しい場合などは、圧倒的なメリットといえるでしょう。

最後にファクタリングは借入金ではないという点を、再度紹介しておきましょう。

ファクタリングは売掛債権を譲渡する契約で、ファクタリング業者から借金をしているわけではありません。

借入金ではないのは、後に金融機関などに資金融資を申し込む際も、大きなマイナス材料とならないことになります。

ファクタリングで資金を調達していても、企業としては借入金が増えていないことになります。

新たな支店を構える・工場を建設するなど、本当にまとまった資金が必要な場合の融資審査に通りやすくなるでしょう。

ファクタリングの手数料や、高額な売掛債権のファクタリングの注意点、さらに銀行融資との比較などをしていきました。

その中ではっきりしたことは、ファクタリングの手数料は融資などよりも高額になるケースが多く、その手数料に関しては法的な上限がないという点です。

それでは高額な手数料が必要となるファクタリングを辞めるには、どうすればよいのでしょうか。

この点に関して考えていきましょう。

手数料が高額なファクタリングを辞めることは、ファクタリング自体を辞めることとイコールではありません。

またこれまでファクタリングを利用していた企業が、いきなりすべてのファクタリングを辞めるというのも難しいでしょう。

そこでまずは「手数料の高い」ファクタリングを辞めるよう、努力しましょう。

簡単にいってしまえば、ファクタリング業者の乗り換えです。

現状付き合っている業者よりも、より安い手数料で契約してくれる業者が存在するかもしれません。

ファクタリング業者の多くは、見積もりに関しては無料で請け負っています。

この無料見積もりを利用し、現状利用している業者との手数料の差をチェックしてみましょう。

場合によっては新たな業者と連絡を取り、現状の契約内容を相談するのもひとつの手です。

相談する中で、より安い手数料での契約を提示してもらえるかもしれません。

業者を乗り換える際の注意点は、悪徳業者に引っかからないことです。

ファクタリング業を開業するには、免許や資格・認可も必要ありません。

中には悪徳業者がファクタリング契約のようにみせかけて、高額な金利の融資を行うケースや払えないと分かると違法な取り立てをしてくる闇金まがいの業者も存在します。

こうした悪徳業者に引っかからないよう、審査基準が甘いからといってすぐに契約するのではなく、ある程度しっかりした経営母体の業者や、実績の豊富な業者を中心に探してみましょう。

ファクタリングは資金調達方法のひとつです。

このファクタリングを辞めるには、ほかの資金調達方法で現金を準備する必要があります。

ほかの資金調達方法となると、やはり金融機関からの融資が中心となるでしょう。

もちろん資金融資を受けるには、厳しい審査を通過する必要はあります。

しかしその審査さえ通過できれば、ファクタリングの手数料よりも安い金利で資金を手にできるでしょう。

ファクタリングを利用していたとすれば、借入金は増えていないはずです。

融資審査を通過できる可能性はありますので、検討してみましょう。

急な資金ニーズに応えてくれる「高額ファクタリング」サービス。しかし、手数料や入金スピード、対応可能な金額などはサービスによって大きく異なります。

以下では、高額対応に強みを持つファクタリング会社を比較し、それぞれの特徴を一覧でまとめました。さらに比較表の下では、各社のサービス内容や強みを詳しく紹介していますので、より自社に合った選択をするための参考にご活用ください。

またランキング形式での比較情報をお探しの方にも参考になる内容です。

| ファクタリング業者 | 利用可能金額 | 買取手数料 | 入金速度 | 2社間ファクタリング |

|---|---|---|---|---|

| DMC | 10万円~1億円 | 2%~ | 最短1時間 | 可能 |

| MSFJ | 10万円~5,000万円 | 1.8%~ | 最短1時間 | 可能 |

| アウル経済 | 10万円~1億円 | 1%~10% | 最短即日 | 可能 |

| 買速 | 10万円~無制限 | 2% | 最短30分 | 可能 |

| 株式会社No.1 | 30万円~ | 1%~ | 最短30分 | 可能 |

| ペイトナーファクタリング | 1万円~ | 10% | 最短60分 | 可能 |

| 日本中小企業金融サポート機構 | ~5000万円 | 1.5%~10% | 最短3時間 | 可能 |

| ビートレーディング | 無制限 | 2%~12% | 最短2時間 | 可能 |

DMCは業界最速級のオンライン完結型ファクタリングです。資金調達は、スピード感が命です。事業の維持も発展も、素早い資金確保にかかっているのは明確。そのため、「ノンストップでファクタリングを提供する事業者」として、至急を要する資金需要にも迅速に対応できるよう、スピード感を徹底的に意識したサービスの提供をモットーにしています。そのため、最短1時間で資金調達が可能です。手数料は業界最低水準の設定により、調達コストを抑えられます。また、利用手数料がさらに安くなるキャンペーンも定期的に実施しています。必要書類はメールやFAXでご提出いただくほか、面談もビデオチャットで行いますので、ご来店いただく必要はありません。全国の事業者様が、いつでもどこからでもご利用いただけます。財務状況や経営状況だけにとらわれない柔軟な審査基準を設けており、審査通過率は96%以上を維持しています。債務超過や赤字決算など、マイナスなご事情をお持ちの事業者様でも審査通過は十分に可能です。

| 会社名 | 株式会社DMC |

|---|---|

| 代表者名 | 非公開 |

| 所在地 | 〒107-0062 東京都港区南青山2丁目2番15号 Win Aoyamaビル UCF635 |

| 電話番号 | 0120-316-388 |

| FAX番号 | 非公開 |

| 営業時間 | 平日 10:00〜19:00(土日祝休) |

| 設立 | 平成21年12月16日 |

| 入金速度 | 最短1時間 |

| 審査通過率 | 96% |

| 手数料 | 2%~ |

| 契約方法 | オンライン完結型 |

| 利用対象者 |

法人 個人事業主 |

| 利用可能額 | 10万円~1億円 |

| 債権譲渡登記 | 不要 |

| 2社間ファクタリング | 可能 |

| オンライン契約 | 可能 |

| 必要書類 |

身分証明書 通帳コピー 請求書 |

MSFJは、法人向けに即日対応可能なファクタリングサービスを提供する業者です。主な特徴として、業界最安水準の手数料、最短即日での請求書現金化、10万円~500万円までの幅広い金額対応が挙げられます。オンライン完結型で審査から入金まで手続きが進むため、スピーディかつ効率的に利用できます。さらに、審査通過率は93%以上と高水準で、必要書類は身分証明書・通帳のコピー・請求書の3点のみと手軽です。

法人向けのサービスでは、取引先との関係性を重視する2社間ファクタリングや、信頼性を確保できる3社間ファクタリングのどちらにも対応しています。資金調達がスムーズに進むため、急な運転資金の確保や新規事業の資金繰りにも最適です。過去には、運転資金の不足を即日で解決し、事業の拡大や新規案件の受注を成功させた企業も多く存在します。大手グループならではの迅速かつ柔軟な対応力を持つMSFJは、法人にとって頼れる選択肢といえるでしょう。

| 会社名 | MSFJ株式会社 |

|---|---|

| 代表者名 | 十和田 和希 |

| 所在地 | 〒106-0045 東京都港区麻布十番2-8-16七面坂ビル4階 |

| 電話番号 | 03-6912-9361 |

| FAX番号 | 03-6912-9362 |

| 営業時間 | 平日 10:00〜20:00(土日祝休) |

| 設立 | 2017年09月04日 |

| 入金速度 | 最短1時間 |

| 審査通過率 | 非公開 |

| 手数料 | 1,8%~ |

| 契約方法 |

オンライン完結型 書面契約 |

| 利用対象者 |

法人 個人事業主 |

| 利用可能額 | 10万円~5000万円 |

| 債権譲渡登記 | 不要 |

| 2社間ファクタリング | 可能 |

| オンライン契約 | 可能 |

| 必要書類 |

身分証明書 通帳コピー 請求書 |

アウル経済は、中小企業の皆様に特化したファクタリングサービ

ス会社です。お客様の90%以上が中小企業で、様々な業種のお客様が多く、企業ビジネスについて深く理解しており、一人一人にあったサービスを提供していただけます。

アウル経済の手数料は、お客様の会社情報によって違いはありますが、1%~10%と他社と比較しても低く、上限が決まっているので安心です。

2社間の契約のみ対応で、売掛先に知られることなくファクタリングサービスを利用でき、さらに必要書類は3点のみなので、即日で資金調達したい方におすすめのファクタリング会社になっています。

アウル経済は東京都にオフィスをかまえており、設立25年以上続く会社ならではの信頼度の高さと多数の取引実績があり、ファクタリング利用が初めての方にも、他社利用中でご不満がある方にも安心してご利用いただけます。

| 会社名 | 株式会社アウル経済 |

|---|---|

| 代表者名 | 諸喜田 憲 |

| 所在地 | 103-0027東京都中央区日本橋2-2-3 RISHEビルUCF4階 |

| 電話番号 | 03-6902-1815 |

| FAX番号 | 03-6902-1812 |

| 営業時間 | 平日 10:00〜18:00(土日祝休) |

| 設立 | 平成9年8月 |

| 入金速度 | 最短当日 |

| 審査通過率 | 97.5% |

| 手数料 | 1%~10% |

| 契約方法 |

オンライン完結型 対面契約 |

| 利用対象者 | 法人 |

| 利用可能額 | 10万円~1億円 |

| 債権譲渡登記 | 不要 |

| 2社間ファクタリング | 可能 |

| オンライン契約 | 可能 |

| 必要書類 |

決算書 通帳コピー 請求書 |

買速は、スピード買取に特化したファクタリングサービスです。請求書を即日で高額買取することが可能で、資金調達を急ぐ方に最適な選択肢となっています。簡単な申し込みシステムとオンライン対応により、申請から入金まで最短30分で完了する迅速な対応が特徴です。

さらに、買速の買取手数料は業界最低水準の2%~に設定されており、資金繰りの改善を重視したサービスを提供しています。創業10年以上の実績と信頼を誇る、安心して利用できるファクタリング会社です。

| 会社名 | 株式会社アドプランニング |

|---|---|

| 代表者名 | 佐藤 聖人 |

| 所在地 |

【本社】 〒104-0028 東京都中央区八重洲2丁目11番7号一新ビル8階 【池袋営業所】 〒171-0022 東京都豊島区南池袋2-19-4 南池袋ビル6F 【大阪支社】 〒532-0011 大阪府大阪市淀川区西中島7-1-3 6階 |

| 電話番号 |

【本社】0120-843-075 【池袋営業所】03-5843-3570 【大阪支社】0120-053-022 |

| FAX番号 | 03-5843-3589 |

| 営業時間 | 平日 9:00〜19:00(土日祝休) |

| 設立 | 2019年11月 |

| 入金速度 | 最短30分 |

| 審査通過率 | 92% |

| 手数料 | 2%~ |

| 契約方法 |

オンライン完結型 書面契約 |

| 利用対象者 |

法人 個人事業主 |

| 利用可能額 | 10万円~無制限 |

| 債権譲渡登記 | 留保可能 |

| 2社間ファクタリング | 可能 |

| オンライン契約 | 可能 |

| 必要書類 |

決算書 通帳コピー 請求書 |

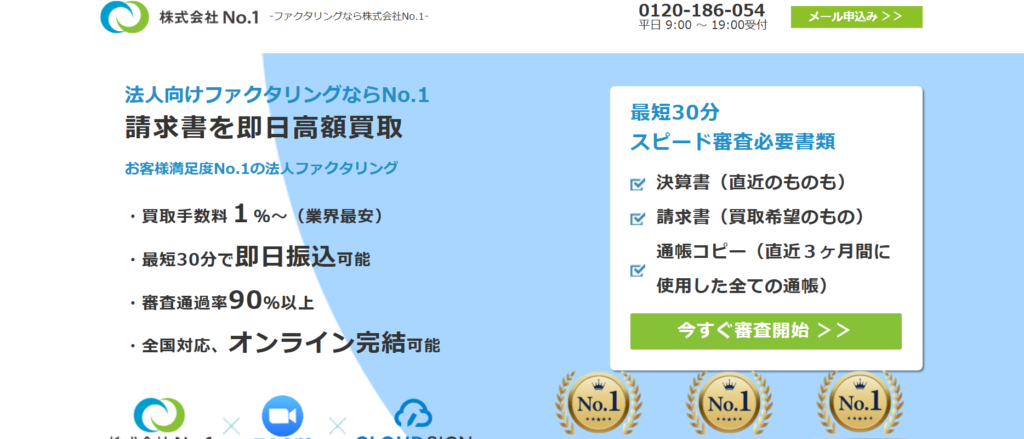

No.1は法人向けファクタリングを中心に展開しており、以下の特徴があります。

• 業界最安水準の手数料

• 10万円から高額取引まで対応可能

• 審査が迅速で、最短60分で即日振込

• 審査通過率90%以上の高い実績

• 全国対応・オンライン完結で手続きが簡単

これらの強みにより、短期的な資金調達や高額取引にも柔軟に対応可能です。また、税金滞納や多重債務がある場合でも利用可能で、初回買取手数料50%割引や他社より高額買取保証といった特典も提供されています。

一方で、以下の課題があります:

• 必要書類が多い(入金通帳、決算書、契約書類など)

• 審査の準備に手間がかかる場合がある

No.1は、高額取引や迅速な資金調達を必要とする法人にとって、信頼性の高い選択肢といえるでしょう。

| 会社名 | 株式会社No.1 |

|---|---|

| 代表者名 | 浜野 邦彦 |

| 所在地 |

【東京本社】 〒171-0014 東京都豊島区池袋4-2-11 CTビル3F 【名古屋支社】 〒453-0014 愛知県名古屋市中村区則武2-3-2 サン・オフィス名古屋3F 【福岡支社】 〒812-0011 福岡県福岡市博多区博多駅前1-15-20 NMF博多駅前ビル2F |

| 電話番号 | 0120-700-339 |

| FAX番号 | 03-5956-3671 |

| 営業時間 | 平日 9:00〜19:00(土日祝休) |

| 設立 | 平成28年1月7日 |

| 入金速度 | 最短30分 |

| 審査通過率 | 90%以上/td> |

| 手数料 | 1%~ |

| 契約方法 |

オンライン完結型 対面契約 |

| 利用対象者 |

法人 個人事業主 |

| 利用可能額 | 30万円~ |

| 債権譲渡登記 | 不要 |

| 2社間ファクタリング | 可能 |

| オンライン契約 | 可能 |

| 必要書類 |

身分証明書 通帳コピー 請求書 |

ペイトナーファクタリングのファクタリングは取引先に送った入金前の請求書情報を登録すると、報酬を即日受け取ることができるサービスです。主な利用対象は個人事業主やフリーランスとなっておりますが、法人も利用できます。

2019年にサービスをのローンチして以降、たくさんのパートナー企業にご協力いただき、多数のメディアでもとりあげていただいております。手続きはすべてオンラインで完結、面談や書面でのやり取りは一切不要。審査と振込が最短10分で完了いたします。「ペイトナーファクタリング」の主な特徴はわかりやすい料金体系とオンラインで全て完結、最低一万円から申請が可能で最短10分で審査完了し、審査後最短10分で振込も完了します。

| 会社名 | ペイトナー株式会社 |

|---|---|

| 代表者名 | 阪井 優 |

| 所在地 | 〒107-6003 東京都港区赤坂1-12-32 アーク森ビル3階 |

| 電話番号 | 非公開 |

| FAX番号 | 非公開 |

| 営業時間 | 平日 10:00〜18:00(土日祝休) |

| 設立 | 2019年2月 |

| 入金速度 | 最短60分 |

| 審査通過率 | 非公開 |

| 手数料 | 10% |

| 契約方法 | オンライン完結型 |

| 利用対象者 |

法人 個人事業主 |

| 利用可能額 | 1万円~100万円 |

| 債権譲渡登記 | 不要 |

| 2社間ファクタリング | 可能 |

| オンライン契約 | 可能 |

| 必要書類 |

身分証明書 通帳コピー 請求書 |

一般社団法人日本中小企業金融サポート機構は関東財務局長、関東経済産業局が認定する経営革新等支援機関です。

日本中小企業金融サポート機構は、中小企業のためにさまざまな活動をしており、その一つがファクタリングサービスとなっています。最短3時間の即日ファクタリングが利用可能で、即日入金してもらうために、17時までにファクタリング契約を締結しなければいけません。ファクタリングに関する資料提出や契約はすべてメールで完結します。書類の用意さえしておけば後は、即日でファクタリング契約ができます。事前に必要書類を用意し、午前中にお申し込みすることで、ファクタリングの即日入金ができます。

| 会社名 | 一般社団法人日本中小企業金融サポート機構 |

|---|---|

| 代表者名 | 谷口 亮 |

| 所在地 | 〒105-0011 東京都港区芝公園一丁目3-5 ジー・イー・ジャパンビル 2階 |

| 電話番号 | 0120-318-301 |

| FAX番号 | 03-6435-8728 |

| 営業時間 | 平日 9:30〜19:00 |

| 設立 | 平成29年5月 |

| 入金速度 | 最短3時間 |

| 審査通過率 | 最大98%以上 |

| 手数料 | 2%~12% |

| 契約方法 |

オンライン完結型 書面契約 |

| 利用対象者 |

法人 個人事業主 |

| 利用可能額 | 無制限 |

| 債権譲渡登記 | 不要 |

| 2社間ファクタリング | 可能 |

| オンライン契約 | 可能 |

| 必要書類 |

身分証明書 通帳コピー 請求書 |

ビートレーディングは、最短2時間で資金調達が可能です。最短2時間の入金速度はファクタリング業界でも最速で即日資金調達したい方は非常に便利です。また2回目以降の利用は入金速度がさらに向上するため、ビートレーディングと取引先にしておけば、急な資金調達にも余裕をもって対応できます。

売掛金をお持ちであれば、法人・個人事業主問わず利用可能です。(※基本的に売掛先が法人である売掛金に限ります)

日本全国対応可能で東京・仙台・大阪・福岡・名古屋の5つの拠点からお客様をサポートします。

webからオンライン契約導入しており、非対面で契約可能なため忙しい方にも便利!実績は取引実績、累計買取額など全国トップクラス!買取金額無制限で売掛金があれば、金額にかかわらず申込可能です。

| 入金速度 | 最短2時間 |

|---|---|

| 審査通過率 | 非公開 |

| 手数料 | 2~12%程度 |

| 契約方法 | オンライン完結型 書面契約 |

| 利用対象者 | 法人 個人事業主 |

| 利用可能額 | 無制限 |

| 債権譲渡登記 | 債権譲渡登記なしでの契約も取り扱う |

| 必要書類 | 成因資料(請求書、注文書、契約書など) 銀行通帳のコピー(表紙付2カ月分) |

| 会社名 | 株式会社ビートレーディング |

|---|---|

| 代表者名 | 佐々木 英世 |

| 住所 | 【東京本社】 〒105-0012 東京都港区芝大門一丁目2-18 野依ビル 3階・4階 【名古屋支店】 〒460-0008 愛知県名古屋市中区栄二丁目4-1 広小路栄ビルディング5階 【仙台支店】 〒980-0014 宮城県仙台市青葉区本町一丁目12-7 三共仙台ビル3階 【大阪支店】 〒530-0027 大阪府大阪市北区堂山町1-5 三共梅田ビル9階 【福岡支店】 〒812-0013 福岡県福岡市博多区博多駅東一丁目1-33 はかた近代ビル8階 |

| 電話番号 | 0120-307-032 |

| FAX番号 | 03-3431-5630 |

| 営業時間 | 平日 9:30〜18:00 |

| 設立日 | 平成24年4月 |

今回は、ファクタリングの高額取引について詳しく解説しました。

高額ファクタリングは、事業資金だけでなく給料の支払いが迫っている場面や個人事業主としての資金繰りにも有効な手段です。とはいえそこにはある程度、高額な手数料が必要にもなります。数あるサービスの中から、自社や個人の状況に合わせてしっかり仕分けを行い、信頼できるパートナーを選ぶことが資金調達を成功させる第一歩となります。

もちろんこうした資金調達方法を利用せずに、企業経営をするのが理想です。

しかしどうしても急遽現金が必要になるようなシーンでは、非常に使いやすくリスクも少ない資金調達方法です。