目次

「取引先に請求書を出しているけど入金までに時間がかかる」

「請求書を先に現金化できればキャッシュフローが安定するのに…」

などの悩みを抱えたことはありませんか?

実は、請求書を先に現金化するサービスは存在します。その名も『ファクタリング』です。

ファクタリングとは、売掛金(債権)を買い取ってもらい、早期資金調達をするサービスです。また、請求書買取サービスとも呼ばれています。

今回は、ファクタリング(請求書買取サービス)について詳しく解説し、注目を集めている理由や仕組みやメリット・デメリットについても紹介します。

更に、ファクタリングや請求書買取で最も重要な審査についても紹介しますので、ぜひ最後までご覧ください。

冒頭でも述べた通り、ファクタリングと請求書買取サービスは呼称が違うだけで同様のサービスとなります。

しかし、一般的には「ファクタリング」と呼ばれることがほとんど。ファクタリングを簡単に解説すると「企業、または個人事業主の方が所有している売掛金(債権)を、ファクタリング企業に買い取ってもらうこと」となります。

売掛金(債権)が報酬として手元に振り込まれるのは、納品してから1か月以上先になることがほとんどでしょう。

また、1つの取引が完了するまでのかなりの時間を要する場合もあり、その間は報酬が振り込まれない期間が続くこともしばしば。

そうした、キャッシュフローの問題を改善してくれるのがファクタリング(請求書買取サービス)です。

1か月以上先に振り込まれる報酬を、売掛金(債権)を買い取って貰うことで早期の現金化ができます。

例えば、思ったよりも大きな出費があった場合や、早急な資金が必要となった場合にとても有効です。

その時にファクタリングを利用すれば、手元にある請求書を現金化でき、資金繰りが安定することでしょう。

ここからは、ファクタリング(請求書買取サービス)がなぜ急速に注目を集めたのかを説明します。

日本の企業間取引では、商品を先に渡し、後から支払いを受ける『掛取引』が一般的でした。

掛取引を用いた信用取引のメリットは、幾度にも渡る現金決済をしなくて済むことです。なぜなら、手間やコストを省くことができれば、帳簿付けの不備減少に繋げることができるからです。

一方で、資金の未回収期間が長引くことで経営の資金繰りに問題が発生するというデメリットも生じます。

このデメリットを補ってくれるのがファクタリング(請求書買取サービス)だったため、近年急速に注目を集めています。

ここからは、ファクタリング(請求書買取サービス)の仕組みについても解説します。

そもそも、ファクタリング(請求書買取サービス)には、以下の2つの種類があります。

・2社間ファクタリング

・3社間ファクタリング

上記2種の両方の違いを理解した上で利用することが必要不可欠ですので、下記にそれぞれの特徴を解説していきます。

2社間ファクタリングとは、売掛先にはファクタリングを行うことを伝えず、利用者とファクタリング企業のみで執り行う請求書買取契約のことです。

流れとしては、一般的に以下のようになります。

・サービス申込者がファクタリング企業と契約

・サービス申込者が売掛金(債権)をファクタリング企業へ売却

・ファクタリング企業から、サービス申込者へ支払いを受ける

・クライアント(取引先)から、サービス申込者が支払いを受ける

・クライアントからサービス申込者が受け取った売掛代金をファクタリング企業へ支払う

この流れによって、取引先に知られずに、ファクタリングの利用ができる仕組みとなっています。

2社間ファクタリングを利用する一番のメリットは、取引先にファクタリングを行った旨を知られること無く資金調達できることです。

注目は集め始めていますが、まだまだファクタリングの仕組みを知らない方が多く、ファクタリングを利用した際、クライアントに「企業経営に問題があるのでは」と不安を与えてしまうことにもなりかねません。

そのため、取引先に知られないという点は2社間ファクタリングの最大のメリットと言えます。他にも、3社間ファクタリングと比べて早期に現金化が可能というメリットも挙げられます。

一方デメリットとしては、3社間ファクタリングに比べて手数料が高くなることが挙げられます。2社間ファクタリングで手数料が高くなる原因として、取引先が関わらないことによって売掛金未回収のリスクが高まることが挙げられます。

3社間ファクタリングとは、2社間ファクタリングとは違い取引先にファクタリングを行う旨を伝えます。そのため、3社間ファクタリングは「取引先(売掛先)・ファクタリングサービス申込者・ファクタリング企業」の3者で売掛債権譲渡契約を行います。

流れとしては、一般的に以下のようになります。

・3社で契約(売掛先・ファクタリングサービス申込者・ファクタリング企業)

・サービス申込者が売掛金(債権)をファクタリング企業へ売却

・サービス申込者はファクタリング企業から、支払いを受ける

・クライアント(取引先)から直接、ファクタリング企業へ支払いを行う

3社間ファクタリングを利用する一番のメリットは、2社間ファクタリングに比べ手数料が安いことです。2社間ファクタリングの仕組みでも説明しましたが、取引先が関わることで、売掛金の未回収リスクが低くなるため、その分手数料を安くした取引が可能となります。

一方、デメリットとして、取引先の合意が必要となるために、2社間ファクタリングに比べ資金調達に時間を要することが挙げられます。また、クライアントに売掛金(債権)を譲渡する旨を知らせなければならず、これからの取引に影響を与えないかを配慮する必要もあります。

2社間ファクタリングと3社間ファクタリングの手数料の違いは下記の通りです。

・2社間ファクタリング:売掛金の10%〜30%

・3社間ファクタリング:売掛金の1%~10%

絶対に相場通りになるわけではありませんが、大体の場合はこの範囲に収まるでしょう。

手数料は売掛金(債権)の信用やファクタリングの企業、債権譲渡登記の有無など、さまざまな理由によって大きく変動します。

もちろん、ファクタリング会社によっても手数料は異なりますので、いくつかの企業で見積もりをとってから、利用する会社を決めるのも一つの手です。

一般的に、2社間ファクタリングに比べ3社間ファクタリングの方が早期に資金調達できます。

なぜなら2社間ファクタリングは、クライアントを通さずに売掛金(債権)の売却を行うからです。

そのため、最短だと申し込みをした当日に資金調達ができる場合もあります。遅くとも数日以内には資金調達できるでしょう。

一方で、3社間ファクタリングはクライアントに売掛金(債権)譲渡の通知や承諾が必要となるため、現金化するまでに少なくとも数日から長くて1か月の時間を要します。

ただ、ファクタリング企業の拡充とともに、3社間ファクタリングであっても早期資金調達可能を特徴としている企業も増えています。さまざまな企業を比較検討し、自社に合った資金調達法を選びましょう。

ここまでは、ファクタリングの仕組みを紹介しました。ここからは、ファクタリング(請求書買取サービス)を利用するメリットについて解説していきます。

主にファクタリングのメリットは以下が挙げられます。

・早急な資金調達

・保証人・担保が不要

・借入に計上されない

・ノンリコース契約である

各メリットについての詳細を下記に解説します。

ファクタリング(請求書買取サービス)では、早急な資金調達によってキャッシュフローの問題を改善することができます。

2社間ファクタリングを利用すれば、売掛金を最短即日で早期現金に対応してもらえる可能性があるため、緊急に資金を要する場合に対応できます。

そのため、急な出費によるキャッシュフローの問題や売掛金回収までの期間が長いビジネスにおいて非常に重宝されています。

ファクタリング(請求書買取サービス)を利用する際、保証人・担保は不要です。

融資やローンを利用する場合には、保証人・(不動産)担保が必要となりますが、ファクタリングならそうした手間を要しません。

担保や保証人は基本的に準備に時間を要するため、ファクタリングは比較的気軽に利用することができると言えるでしょう。

そもそもファクタリングは借入として扱われないので、信用情報に影響を与えることもありません。詳しくは下記で解説します。

ファクタリング(請求書買取サービス)は、借入に計上されません。

これまで一般的な資金調達方法とされてきた「融資やローン」では、帳簿計上する際に借入(借金)に計上されていました。

一方でファクタリング(請求書買取サービス)は、呼称や取引の内容の通り「請求書買取」「売掛金買取」の売買取引です。そのため、借入(借金)とはならず帳簿のマイナス履歴にもなりません。

「借入計上」を残したくない場合にはとても有益なサービスとなることでしょう。

ファクタリング(請求書買取サービス)は、ノンリコース契約です。

そもそもノンリコースとは、クライアントの貸し倒れや倒産などによって売掛金の支払いができなくなった場合に、ファクタリング(請求書買取サービス)会社がサービス申込者に代金の支払いを求めることができない契約のことです。

要するに、取引先の倒産などで売掛金の回収ができない場合にも、サービス申込者がファクタリング会社へ売掛金を支払う義務が生じないということです。

これは、ファクタリング(請求書買取サービス)を利用する非常に大きなメリットとされています。

そのため、使い方によっては回収にリスクがある請求書を先に買い取ってもらうような利用もできるかもしれません。

ここからは、ファクタリング(請求書買取サービス)のデメリットを解説します。

ファクタリングのデメリットは下記の通りです。

・手数料が高い

・資金調達が売掛金(債権)の範囲内でしか行えない

・悪徳業者が存在する

それぞれについて下記で解説します。

ファクタリング(請求書買取サービス)は、融資やローンといった資金調達法と比べて手数料が高いケースが多く見受けられます。

ファクタリングを利用する際に、2社間ファクタリングと3社間ファクタリングのどちらを利用するのかでも手数料は変わってきますが、一般的にファクタリングは融資やローンと比較して手数料が高く設定されます。

そのため、高い手数料で継続的に利用した場合に、企業に大きな負担がかかってきます。手数料よりも、資金調達のスピードや手間を優先する場合に一時的にファクタリングを計画的に利用するのがいいかもしれません。

しかし、継続的な利用によって手数料が安くなる場合もありますので、金融コンサルティングを併用しているファクタリング会社に資金繰りの相談をしてみるのも一つの手です。

ファクタリング(請求書買取サービス)は借入ではないため、資金調達できる額面が売掛金(債権)の範囲内となります。

売掛金の額を超えてより多くの資金を必要とする場合には、ファクタリングではなく、融資やローンの見当も視野にいれましょう。

<h3ファクタリング(請求書買取サービス)のデメリット③:悪徳業者が存在する

残念ながら、ファクタリング(請求書買取サービス)会社には、悪徳業者が存在します。

基本的には、ファクタリングは世界的にも多く利用されている合法かつ安全な取引で、日本でも多くの信頼できるファクタリング企業があります。

しかし、売掛金買取(ファクタリング)では、手数料の上限が法で定められていません。

理由のひとつとして、売掛金(債権)の買取はファクタリング企業側にとって、とてもリスクが高いサービスとなるため、明確な上限を法で定めることはとても難しいとされています。

そうした、法の隙間から手を差し伸べる「手数料を超過して請求する悪徳業者」が存在していることも事実です。

売掛金買取(ファクタリング)を利用するときには、不明や疑問に思ったことは必ず確認し慎重に企業選びをするようにしましょう。

ファクタリングを始めて利用する際、「請求書買取」であることから、「ファクタリングの審査は請求書だけでも大丈夫なのだろうか?」と、考える方が多いです。

結論から言えば、「請求書だけでは審査ができない」ことがほとんどです。

そもそも、現物資産とならない売掛金の存在を証明するためには、実際にさまざまな証明書の提示を求められることがほとんどです。

ファクタリング審査に必ず必要となるのは、基本的に以下の5つです。

・商業登記簿謄本

・印鑑証明書

・決算報告書

・売掛先企業との基本契約書

・通帳のコピー

ファクタリング審査時に、その他どのような提出が求められるかは企業によって異なりますが「売掛金」が発生していることを示すものは絶対に必要です。

とはいえ、個人事業主間やさまざまな取引で請求書がないケースもあることでしょう。その場合でもファクタリング企業によっては、ファクタリングサービスを利用できることがあります。

事業例を挙げると、建設業界がその一つです。「工事期間が長くて完成後にしか請求書を貰えない」「悪天候が続き、工事進行の遅れにあわせて請求書発行も遅れている」という場合でも、工事契約書や工事していることが分かる計画書などを用いて利用している企業もあります。

請求書は、売掛金(債権)の存在を証明する重要な書類です。しかし、ファクタリング審査において売掛債権が請求書と直結するわけではありません。

売掛債権とは、商品やサービスの掛取引において「将来的に金銭を受領する権利」のことをいいます。請求書がなければ、掛取引が成立しないというわけではありません。

ファクタリング企業にとって重要視されることは「請求書」よりも「売掛金」が存在しているかどうかを確認されることがほとんどです。

そして当たり前の話ですが、請求書の偽造は違法となります。請求書偽造による行為は「詐欺罪当」に問われます。

請求書を偽造し、架空の売掛金を装ったファクタリングによる資金調達を行おうとする悪質な行為も過去にはありました。

請求書の作成は、法律で定められているものではありません。双方の合意によって口頭で請求を決定することも可能です。請求書の印鑑の有無も、信頼性の問題上、法律で義務化されているわけではありません

しかし、請求書の偽造自体は違法行為です。偽造した印鑑を押下した請求書を作成した場合には「有印私文書偽造」といって3か月以上5年以下の懲役となります。印鑑の押下がない請求書の場合も「無印私文書偽造」といって1年以下の懲役、または10万円以下の罰金が課せられます。

最後に、ファクタリング(請求書買取サービス)と類似の呼称となる「請求書代行サービス」についても簡単に解説します。

2つのサービスは、名前は似ていますがサービス提供内容については似て非なるものとなります。

請求書代行サービスとは「請求書の発行」から「代金の受け取り」までを一貫して行ってくれるサービスで、ファクタリングで提供される資金調達とは大きく異なります。

特に取引先が多い大手企業や中小企業では「請求書の発行」によって生じる発送や管理などの手続きが膨大に生じます。

事務作業は請求だけに留まらず、社員の給与やそのほかの事務作業も生じるために仕事が膨大になります。金銭管理が増えれば増えるほど人間の手によるミスは増えますし、金銭の授受に関わるミスは後の修正も大幅な作業となり、かなりの手間暇がかかります。

大手企業においては、請求書代行サービスを利用してミスを減らす企業も数多く存在しています。ファクタリングサービスと同様に人気の高まっているサービスのひとつです。ただ、提供サービスの内容は全く違うものですのでご注意ください。

近年、個人向けのファクタリングサービスが急増しており、フリーランスや個人事業主でも利用しやすい資金調達手段として注目されています。特に、審査が比較的“甘い”とされる企業や、書類の提出が最小限で済むケース、土日祝も対応可能な会社など、利便性の高い独自のサービスが増えています。当サイトでは、大手ファクタリング会社を含む各社の手数料・入金スピード・対応金額・業種対応などを比較できる一覧表を公開中。「早く資金を確保したい」「少額でも対応してほしい」といったニーズにも応えられるよう、厳選した企業を紹介しています。

信用に不安がある方でも相談しやすい、柔軟な独自審査体制を持つ大手や中小のファクタリング会社も多数掲載。特に、個人利用や小規模事業者向けに特化し、早い入金を実現している企業は、日々の資金繰りに悩む方にとって心強い存在です。また、売掛金の回収遅延は、仕入れ・外注費・報酬の支払いに支障をきたし、事業に深刻な影響を与えるおそれもあります。そうしたリスクを避けるためにも、信頼性の高いファクタリング会社選びが非常に重要です。ぜひ当サイトの比較表を活用し、自分のニーズに合った安全・スピーディーなサービスを見つけてください。闇金などの法律的に違法な業者に当たらないよう気をつけてくださいね。

| ファクタリング業者 | 利用可能金額 | 買取手数料 | 入金速度 | 2社間ファクタリング |

|---|---|---|---|---|

| SHIKIN+ (資金プラス) | 非公開 | 0.5%~ | 最短1営業日 | 可能 |

| MSFJ | 10万円~5,000万円 | 1.8%~ | 最短1時間 | 可能 |

| 見直し本舗 | 20万円~ | 1%~ | 最短2時間 | 可能 |

| 買 速 | 10万円~無制限 | 2% | 最短30分 | 可能 |

| アウル経済 | 10万円~1億円 | 1%~10% | 最短即日 | 可能 |

| 株式会社No.1 | 30万円~ | 1%~ | 最短30分 | 可能 |

| ペイトナーファクタリング | 1万円~ | 10% | 最短60分 | 可能 |

| 日本中小企業金融サポート機構 | ~5000万円 | 1.5%~10% | 最短3時間 | 可能 |

| DMC | 10万円~1億円 | 2%~ | 最短1時間 | 可能 |

| FACNET | ~5000万円 | 2%~ | 最短即日 | 可能 |

| ファクターズ | 20万円~3000万円 | 3%~ | 最短4公開 | 可能 |

| うりかけ堂 | 30万円~5,000万円 | 2%〜 | 最短2時間 | 可能 |

| JBL | ~1億円 | 2%~14.9% | 最短2時間 | 可能 |

| アクセルファクター | 30万円~5,000万円 | 2%〜 | 最短2時間 | 可能 |

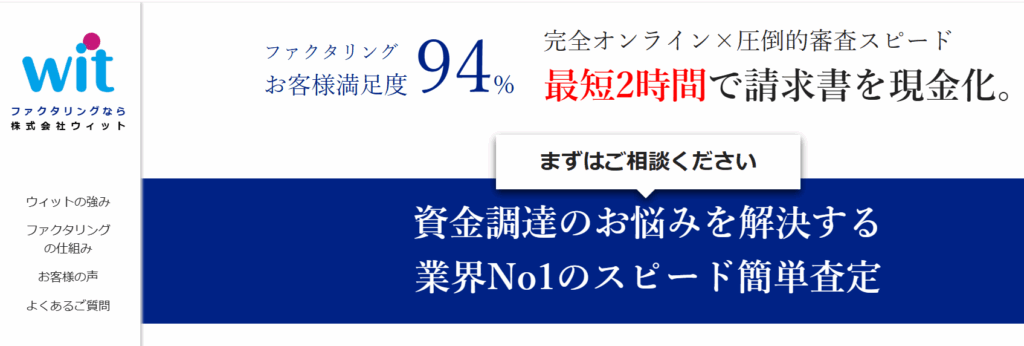

| ウィット | 下限なし | 5%~15% | 最短2時間 | 可能 |

東証プライム上場のfintechベンチャー企業マネーフォワードとメガバンクである三菱UFJ銀行が合弁で設立した Biz Forward の運営する売掛金早期資金化サービスです。安心してご利用になれます。SHIKIN+ [資金プラス]は、融資などのほかの資金調達手法とくらべて、 「早く、簡便に」かつ「成長に応じて大きな金額」を調達できる、オンライン完結のファクタリングサービスです。お取引先様への事前通知・債権譲渡登記も発生しません。24時間いつでも、約5分で調達可能額や手数料率の目安がわかるAI仮審査がスタートしました。AI仮審査では、「資金調達をスムーズに行いたい」そんな声にお応えして、オンラインでの資料提出のフロー上でインターネットバンキングと連携するだけで、約5分で調達可能額や手数料率の目安がわかります。また、国内ほぼ全ての銀行/信用金庫と連携可能なため、インターネットバンキングの口座をお持ちの方はどなたでもご利用になれます。

| 会社名 | 株式会社Biz Forward |

|---|---|

| 代表者名 | 冨山 直道 |

| 所在地 | 〒108-0023 東京都港区芝浦3-1-21 msb Tamachi 田町ステーションタワーS 21F |

| 電話番号 | 非公開 |

| FAX番号 | 非公開 |

| 営業時間 | 24時間365日 |

| 設立 | 2021年8月2日 |

| 入金速度 | 最短1営業日 |

| 審査通過率 | 非公開 |

| 手数料 | 0.5%~ |

| 契約方法 | オンライン完結型 |

| 利用対象者 |

法人 個人事業主 |

| 利用可能額 | 非公開 |

| 債権譲渡登記 | 不要 |

| 2社間ファクタリング | 可能 |

| オンライン契約 | 可能 |

| 必要書類 |

債権証憑/span> 決算書(2期分) 通帳明細 |

MSFJは、法人向けに即日対応可能なファクタリングサービスを提供する業者です。主な特徴として、業界最安水準の手数料、最短即日での請求書現金化、少額の10万円~500万円までの幅広い金額対応が挙げられます。オンライン完結型で審査から入金まで手続きが進むため、スピーディかつ効率的に利用できます。さらに、審査通過率は93%以上と高水準で、必要書類は身分証明書・通帳のコピー・請求書の3点以外必要なし。

法人向けのサービスでは、取引先との関係性を重視する2社間ファクタリングや、信頼性を確保できる3社間ファクタリングのどちらにも対応しています。資金調達がスムーズに進むため、急な運転資金の確保や新規事業の資金繰りにも最適です。過去には、運転資金の不足を即日で解決し、事業の拡大や新規案件の受注を成功させた企業も多く存在します。迅速かつ柔軟な対応力を持つMSFJは、法人にとって頼れる選択肢といえるでしょう。

| 会社名 | MSFJ株式会社 |

|---|---|

| 代表者名 | 十和田 和希 |

| 所在地 | 〒106-0045 東京都港区麻布十番2-8-16七面坂ビル4階 |

| 電話番号 | 03-6912-9361 |

| FAX番号 | 03-6912-9362 |

| 営業時間 | 平日 10:00〜20:00(土日祝休) |

| 設立 | 2017年09月04日 |

| 入金速度 | 最短1時間 |

| 審査通過率 | 非公開 |

| 手数料 | 1,8%~ |

| 契約方法 |

オンライン完結型 書面契約 |

| 利用対象者 |

法人 個人事業主 |

| 利用可能額 | 10万円~5000万円 |

| 債権譲渡登記 | 不要 |

| 2社間ファクタリング | 可能 |

| オンライン契約 | 可能 |

| 必要書類 |

身分証明書 通帳コピー 請求書 |

ファクタリング見直し本舗は、besus(ビーサス)株式会社によって運営されているファクタリングサービスです。besus(ビーサス)は、お客様のビジネス成長を最優先に考えるファクタリングサービスを提供しています。サービスの特徴として手数料の安さを第一に挙げており、次いで迅速かつ安全なファクタリングを他社よりも好条件での買取をアピールしています。零細企業の実績が多数あります。besusでは、お客様のビジネスをより効率的にサポートするため、業界最低水準の手数料でファクタリングサービスを提供していて、手数料率は業界最低水準の1%~。これにより、お客様は資金調達コストを大幅に削減でき、ビジネスの拡大により集中することが可能です。特に乗り換えキャンペーンも随時行っており、乗り換えは3000社を超えました。そのため、顧客満足度は96%、リピート率は90%に達しています。メールで簡単見積もりやLINEで気軽に相談も可能となります。

| 会社名 | besus(ビーサス)株式会社 |

|---|---|

| 代表者名 | 非公開 |

| 所在地 | 〒160-0004 東京都新宿区四谷2-11大村ビル4階 |

| 電話番号 | 0120-316-388 |

| FAX番号 | 03-5362-3109 |

| 営業時間 | 平日 9:30〜19:00(土日祝休) |

| 設立 | 2021年5月25日 |

| 入金速度 | 最短2時間 |

| 審査通過率 | 93% |

| 手数料 | 1%~ |

| 契約方法 | オンライン完結型 |

| 利用対象者 |

法人 個人事業主 |

| 利用可能額 | 20万円~ |

| 債権譲渡登記 | 不要 |

| 2社間ファクタリング | 可能 |

| オンライン契約 | 可能 |

| 必要書類 |

身分証明書 通帳コピー 請求書 |

買 速は、スピード買取に特化したファクタリングサービスです。請求書を即日で高額買取することが可能で、資金調達を急ぐ方に最適な選択肢となっています。簡単な申し込みシステムとオンライン対応により、申請から入金まで最短30分で完了する迅速な対応が特徴です。

さらに、買 速の買取手数料は業界最低水準の2%~に設定されており、資金繰りの改善を重視したサービスを提供しています。創業10年以上の実績と信頼を誇る、安心して利用できるファクタリング会社です。

| 会社名 | 株式会社アドプランニング |

|---|---|

| 代表者名 | 佐藤 聖人 |

| 所在地 |

【本社】 〒104-0028 東京都中央区八重洲2丁目11番7号一新ビル8階 【池袋営業所】 〒171-0022 東京都豊島区南池袋2-19-4 南池袋ビル6F 【大阪支社】 〒532-0011 大阪府大阪市淀川区西中島7-1-3 6階 |

| 電話番号 |

【本社】0120-843-075 【池袋営業所】03-5843-3570 【大阪支社】0120-053-022 |

| FAX番号 | 03-5843-3589 |

| 営業時間 | 平日 9:00〜19:00(土日祝休) |

| 設立 | 2019年11月 |

| 入金速度 | 最短30分 |

| 審査通過率 | 92% |

| 手数料 | 2%~ |

| 契約方法 |

オンライン完結型 書面契約 |

| 利用対象者 |

法人 個人事業主 |

| 利用可能額 | 10万円~無制限 |

| 債権譲渡登記 | 留保可能 |

| 2社間ファクタリング | 可能 |

| オンライン契約 | 可能 |

| 必要書類 |

決算書 通帳コピー 請求書 |

アウル経済は、中小企業の皆様に特化したファクタリングサービ

ス会社です。お客様の90%以上が中小企業で、様々な業種のお客様が多く、企業ビジネスについて深く理解しており、一人一人にあったサービスを提供していただけます。

アウル経済の手数料は、お客様の会社情報によって違いはありますが、1%~10%と他社と比較しても低く、上限が決まっているので安心です。

2社間の契約のみ対応で、売掛先に知られることなくファクタリングサービスを利用でき、さらに必要書類は3点のみ!また甘い審査通過率で即日資金調達したい方におすすめのファクタリング会社になっています。

アウル経済は東京都にオフィスをかまえており、設立25年以上続く会社ならではの信頼度の高さと多数の取引実績があり、ファクタリング利用が初めての方にも、他社利用中でご不満がある方にも安心してご利用いただけます。

| 会社名 | 株式会社アウル経済 |

|---|---|

| 代表者名 | 諸喜田 憲 |

| 所在地 | 103-0027東京都中央区日本橋2-2-3 RISHEビルUCF4階 |

| 電話番号 | 03-6902-1815 |

| FAX番号 | 03-6902-1812 |

| 営業時間 | 平日 10:00〜18:00(土日祝休) |

| 設立 | 平成9年8月 |

| 入金速度 | 最短当日 |

| 審査通過率 | 97.5% |

| 手数料 | 1%~10% |

| 契約方法 |

オンライン完結型 対面契約 |

| 利用対象者 | 法人 |

| 利用可能額 | 10万円~1億円 |

| 債権譲渡登記 | 不要 |

| 2社間ファクタリング | 可能 |

| オンライン契約 | 可能 |

| 必要書類 |

決算書 通帳コピー 請求書 |

No.1は法人向けファクタリングを中心に展開しており、以下の特徴があります。

• 業界最安水準の手数料

• 10万円から高額取引まで対応可能

• 審査が迅速で、最短60分で即日振込

• 審査通過率90%以上の高い実績

• 全国対応・オンライン完結で手続きが簡単

これらの強みにより、短期的な資金調達や高額取引にも柔軟に対応可能です。また、税金滞納や多重債務がある場合でも利用可能で、初回買取手数料50%割引や他社より高額買取保証といった特典も提供されています。

一方で、以下の課題があります:

• 必要書類が多い(入金通帳、決算書、契約書類など)

• 審査の準備に手間がかかる場合がある

No.1は、高額取引や迅速な資金調達を必要とする法人にとって、信頼性の高い選択肢といえるでしょう。

| 会社名 | 株式会社No.1 |

|---|---|

| 代表者名 | 浜野 邦彦 |

| 所在地 |

【東京本社】 〒171-0014 東京都豊島区池袋4-2-11 CTビル3F 【名古屋支社】 〒453-0014 愛知県名古屋市中村区則武2-3-2 サン・オフィス名古屋3F 【福岡支社】 〒812-0011 福岡県福岡市博多区博多駅前1-15-20 NMF博多駅前ビル2F |

| 電話番号 | 0120-700-339 |

| FAX番号 | 03-5956-3671 |

| 営業時間 | 平日 9:00〜19:00(土日祝休) |

| 設立 | 平成28年1月7日 |

| 入金速度 | 最短30分 |

| 審査通過率 | 90%以上/td> |

| 手数料 | 1%~ |

| 契約方法 |

オンライン完結型 対面契約 |

| 利用対象者 |

法人 個人事業主 |

| 利用可能額 | 30万円~ |

| 債権譲渡登記 | 不要 |

| 2社間ファクタリング | 可能 |

| オンライン契約 | 可能 |

| 必要書類 |

身分証明書 通帳コピー 請求書 |

ペイトナーファクタリングのファクタリングは取引先に送った入金前の請求書情報を登録すると、報酬を即日受け取ることができるサービスです。主な利用対象は個人事業主やフリーランスとなっておりますが、法人も利用できます。

2019年にサービスをのローンチして以降、たくさんのパートナー企業にご協力いただき、多数のメディアでもとりあげていただいております。手続きはすべてオンラインで完結、面談や書面でのやり取りは一切不要。審査と振込が最短10分で完了いたします。「ペイトナーファクタリング」の主な特徴はわかりやすい料金体系とオンラインで全て完結、最低一万円から申請が可能で最短10分で審査完了し、審査後最短10分で振込も完了します。

| 会社名 | ペイトナー株式会社 |

|---|---|

| 代表者名 | 阪井 優 |

| 所在地 | 〒107-6003 東京都港区赤坂1-12-32 アーク森ビル3階 |

| 電話番号 | 非公開 |

| FAX番号 | 非公開 |

| 営業時間 | 平日 10:00〜18:00(土日祝休) |

| 設立 | 2019年2月 |

| 入金速度 | 最短60分 |

| 審査通過率 | 非公開 |

| 手数料 | 10% |

| 契約方法 | オンライン完結型 |

| 利用対象者 |

法人 個人事業主 |

| 利用可能額 | 1万円~100万円 |

| 債権譲渡登記 | 不要 |

| 2社間ファクタリング | 可能 |

| オンライン契約 | 可能 |

| 必要書類 |

身分証明書 通帳コピー 請求書 |

一般社団法人日本中小企業金融サポート機構は関東財務局長、関東経済産業局が認定する経営革新等支援機関です。

日本中小企業金融サポート機構は、中小企業のためにさまざまな活動をしており、その一つがファクタリングサービスとなっています。最短3時間の即日ファクタリングが利用可能で、即日入金してもらうために、17時までにファクタリング契約を締結しなければいけません。ファクタリングに関する資料提出や契約はすべてメールで完結します。書類の用意さえしておけば後は、即日でファクタリング契約ができます。事前に必要書類を用意し、午前中にお申し込みすることで、ファクタリングの即日入金ができます。

| 会社名 | 一般社団法人日本中小企業金融サポート機構 |

|---|---|

| 代表者名 | 谷口 亮 |

| 所在地 | 〒105-0011 東京都港区芝公園一丁目3-5 ジー・イー・ジャパンビル 2階 |

| 電話番号 | 0120-318-301 |

| FAX番号 | 03-6435-8728 |

| 営業時間 | 平日 9:30〜19:00 |

| 設立 | 平成29年5月 |

| 入金速度 | 最短3時間 |

| 審査通過率 | 最大98%以上 |

| 手数料 | 2%~12% |

| 契約方法 |

オンライン完結型 書面契約 |

| 利用対象者 |

法人 個人事業主 |

| 利用可能額 | 無制限 |

| 債権譲渡登記 | 不要 |

| 2社間ファクタリング | 可能 |

| オンライン契約 | 可能 |

| 必要書類 |

身分証明書 通帳コピー 請求書 |

DMCは業界最速級のオンライン完結型ファクタリングです。資金調達は、スピード感が命です。事業の維持も発展も、素早い資金確保にかかっているのは明確。そのため、「ノンストップでファクタリングを提供する事業者」として、至急を要する資金需要にも迅速に対応できるよう、スピード感を徹底的に意識したサービスの提供をモットーにしています。そのため、最短1時間で資金調達が可能です。手数料は業界最低水準の設定により、調達コストを抑えられます。また、利用手数料がさらに安くなるキャンペーンも定期的に実施しています。必要書類はメールやFAXでご提出いただくほか、面談もビデオチャットで行いますので、ご来店いただく必要はありません。全国の事業者様が、いつでもどこからでもご利用いただけます。財務状況や経営状況だけにとらわれない柔軟な審査基準を設けており、審査通過率は96%以上を維持しています。債務超過や赤字決算など、マイナスなご事情をお持ちの事業者様でも審査通過は十分に可能です。

| 会社名 | 株式会社DMC |

|---|---|

| 代表者名 | 非公開 |

| 所在地 | 〒107-0062 東京都港区南青山2丁目2番15号 Win Aoyamaビル UCF635 |

| 電話番号 | 0120-316-388 |

| FAX番号 | 非公開 |

| 営業時間 | 平日 10:00〜19:00(土日祝休) |

| 設立 | 平成21年12月16日 |

| 入金速度 | 最短1時間 |

| 審査通過率 | 96% |

| 手数料 | 2%~ |

| 契約方法 | オンライン完結型 |

| 利用対象者 |

法人 個人事業主 |

| 利用可能額 | 10万円~1億円 |

| 債権譲渡登記 | 不要 |

| 2社間ファクタリング | 可能 |

| オンライン契約 | 可能 |

| 必要書類 |

身分証明書(免許) 通帳コピー 請求書 |

ファクネットはオンライン完結型に特化した高速ファクタリングサービスです。スマホから申し込み、必要書類の添付、資金入金までできる為、PCが苦手な方でも簡単にファクタリングサービスを利用する事ができます。ファクネットでの買取手数料は、2%~と業界最低水準で、入金までのスピードも圧倒的速さを誇っているため、資金繰りを改善したい方、即日で資金調達したい方におすすめのファクタリング会社です。

オンライン上の契約には、独自の高セキュリティなクラウドシステムを使用している為、安心してご利用いただけます。

ファクネットでは業界内でも高い審査通過率90%以上で、銀行融資や他社に断られてしまった方にもおすすめです。

オンライン対応のファクタリング会社は多くありますが、契約時の書類の郵送などのやりとりは必須です。ですが、書類をスマホで撮影し添付するだけというスマホ完結できるのがファクネットの魅力の一つです。

| 会社名 | 株式会社アンカーガーディアン |

|---|---|

| 代表者名 | 非公開 |

| 所在地 | 〒810-0041 福岡県福岡市中央区大名1-1-9 ATLAS403号 |

| 電話番号 | 0120-231-220 |

| FAX番号 | 092-510-0049 |

| 営業時間 | 平日 9:00〜18:00(土日祝休) |

| 設立 | 2018年2月 |

| 入金速度 | 最短即日 |

| 審査通過率 | 90%以上 |

| 手数料 | 2%~ |

| 契約方法 | オンライン完結型 |

| 利用対象者 |

法人 個人事業主 |

| 利用可能額 | ~5000万円 |

| 債権譲渡登記 | 不要 |

| 2社間ファクタリング | 可能 |

| オンライン契約 | 可能 |

| 必要書類 |

身分証明書(免許など) 通帳コピー 請求書 |

ファクターズは、業界NO.1のスピード力と圧倒的な買取力のある

ファクタリング会社です。とにかく申し込みから入金までのスピードが早く、他社では断られがちな30万円~の少額取引が可能なのも魅力です!

ファクターズでは、請求書買取に必要のない費用は0円となっている為、即日で資金調達したい方、資金繰りを改善したい方を第一に考えた設定となっています。ファクターズの審査通過率は93%、リピート率は91%という高い信頼度と多くの取引実績があるので、銀行融資や他社に断られてしまってお悩みの方にもおすすめのファクタリング会社です。

ファクターズは、株式会社ワイズコーポレーションが運営しており、東京都池袋に事務所がある為、面談時のアクセスの良さも抜群です。

| 会社名 | 株式会社ワイズコーポレーション |

|---|---|

| 代表者名 | 馬込喜弘 |

| 所在地 | 東京都豊島区東池袋2-53-12 ノーブル池袋3F |

| 電話番号 | 0120-690-070 |

| FAX番号 | 非公開 |

| 営業時間 | 平日 9:00〜19:00(土日祝休) |

| 設立 | 平成29年3月 |

| 入金速度 | 最短4時間 |

| 審査通過率 | 93% |

| 手数料 | 3%~ |

| 契約方法 | 対面契約 |

| 利用対象者 |

法人 個人事業主 |

| 利用可能額 | 20万円~3000万円 |

| 債権譲渡登記 | 不要 |

| 2社間ファクタリング | 可能 |

| オンライン契約 | 不可 |

| 必要書類 |

身分証明書(免許など) 通帳コピー 請求書 |

うりかけ堂は、スピーディーかつ柔軟な対応で多くの中小企業や個人事業主から支持を集めるファクタリング専門会社です。最短即日での資金調達が可能で、非対面で手続きが完結するオンライン対応や、土日祝日でも相談可能体制も整えており忙しい事業者様に頼れるパートナーです。丁寧なサポートと明確な手数料体系も、初めてファクタリングを利用する方にとって安心できるポイントです。

| 会社名 | 株式会社hs1 |

|---|---|

| 代表者名 | 鈴木 博雅 |

| 所在地 | 〒101-0041 東京都千代田区神田須田町2-2-7 トーハン須田町ビル10 |

| 電話番号 | 0120-060-665 |

| FAX番号 | 03-5927-8416 |

| 営業時間 | 平日9:00~19:30 |

| 設立 | 非公開 |

| 入金速度 | 最短2時間 |

| 審査通過率 | 92% |

| 手数料 | 2%~ |

| 契約方法 | オンライン完結型 |

| 利用対象者 |

法人 個人事業主 |

| 利用可能額 | 30万円~ |

| 債権譲渡登記 | 不要 |

| 2社間ファクタリング | 可能 |

| オンライン契約 | 可能 |

| 必要書類 |

身分証明書 通帳コピー 請求書 |

JBLは、2社間・3社間ファクタリングをはじめ、資金調達のスピードと柔軟性を両立したファクタリング専門会社です。特に、最短即日での資金化、高い審査通過率、取引先に知られない非通知型契約など現場ニーズに即した強みを備えています。

| 会社名 | 株式会社JBL |

|---|---|

| 代表者名 | 寺西 真悟 |

| 所在地 | 〒171-0022 東京都豊島区南池袋二丁目33番6号 佐藤ビルディング7階 |

| 電話番号 | 03-6914-3893 |

| FAX番号 | 非公開 |

| 営業時間 | 平日 9:00〜19:00 |

| 設立 | 非公開 |

| 入金速度 | 最短2時間 |

| 審査通過率 | 90% |

| 手数料 | 2%~14.9% |

| 契約方法 | オンライン完結型 |

| 利用対象者 | 法人 |

| 利用可能額 | ~1億円 |

| 債権譲渡登記 | 債権譲渡登記なしでの契約も取り扱う |

| 2社間ファクタリング | 可能 |

| オンライン契約 | 可能 |

| 必要書類 |

身分証明書 通帳コピー 請求書 |

アクセルファクターは、スピーディーに資金調達を求める中小企業や個人事業主のためのファクタリング専門会社です。

最短即日で資金化可能なスピード対応と、業種・規模を問わず利用できる柔軟性で多くの事業者から信頼を集めています。アクセルファクターでは、オンラインや郵送契約にも対応しており全国どこからでもお申し込みが可能。

| 入金速度 | 最短即日 |

|---|---|

| 審査通過率 | 明記なし |

| 手数料 | 2%~ |

| 契約方法 | オンライン 対面 郵送 |

| 利用対象者 | 法人 個人事業主 |

| 利用可能額 | 下限なし~1億円 |

| 債権譲渡登記 | 必須ではない |

| 必要書類 | 身分証明書 通帳コピー 決算書 請求書 売掛先との基本契約書 印鑑証明書 |

| 会社名 | 株式会社アクセルファクター |

|---|---|

| 代表者名 | 本成 善大 |

| 住所 | 〒169-0075 東京都新宿区高田馬場1-30-4 30山京ビル5階 |

| 電話番号 | 0120-785-025 |

| FAX番号 | 03-6233-9186 |

| 営業時間 | 平日 9:00〜19:00 |

| 設立日 | 平成30年10月 |

ウィットは、お客様一人ひとりの状況に合わせた柔軟な提案力と、細やかなサポート体制を強みとしているファクタリング会社です。

ウィットのファクタリングは、単なる資金化ではなく「事業の流れを止めないための仕組み」として設計されています。2社間・3社間いずれにも対応しており、特に初回のお客様には申し込みから契約・入金までを徹底的にサポートしてくれます。最短で2時間の入金スピードと完全オンライン手続きで、全国どこからでも利用が可能です。

| 入金速度 | 最短2時間 |

|---|---|

| 審査通過率 | 非公開 |

| 手数料 | 5%~ |

| 契約方法 | オンライン完結型 |

| 利用対象者 | 法人 個人事業主 フリーランス |

| 利用可能額 | 下限なし(上限不明) |

| 債権譲渡登記 | 非公開 |

| 必要書類 | 請求書 身分証明書 通帳 印鑑証明書 決算書 見積書 許認可書 |

| 会社名 | 株式会社ウィット |

|---|---|

| 代表者名 | 佐野 俊亮 |

| 住所 | 【東京本社】 〒141-0022東京都品川区東五反田1-6-3いちご東五反田ビル3F 【仙台支社】 〒980-8485宮城県仙台市青葉区中央1-2-3仙台マークワン19F 【福岡支社】 〒812-0013福岡県福岡市博多区博多駅東2-5-19 サンライフ第3ビル6F |

| 電話番号 | 0120-31-2277 |

| FAX番号 | 03-6277-0058 |

| 営業時間 | 平日 9:00~18:00 |

| 設立日 | 2016年11月4日 |

今回は、ファクタリング(請求書買取サービス)について詳しく解説し、注目を集めている理由、仕組みやメリット・デメリットについて紹介しました。

ファクタリングは、請求書買取サービス以外にも売掛金買取や売掛債権買取業務と呼ばれることもあり、急速に拡充している資金調達サービスのひとつとなります。

ぜひ、本記事を参考に従来の融資やローン以外の資金調達以外の方法として取り入れてみてください。

「支払いの日が迫っている」「でんさいの資金が足りない」――そんなときに頼れる“即”対応の資金調達手段、それがファクタリングです。取引先からの入金日まで資金が持たず、「自己破産」や「踏み倒し」が頭をよぎる…そんな状況でも、ファクタリングなら請求書を即日現金化できる可能性があります。借入とは異なり返済義務がなく、信用情報に傷がつかない点も大きなメリット。法律に基づいた安心の仕組みで、急な資金ニーズに柔軟に対応できます。実際に利用した事業者の口コミでも「即対応してくれた」「手数料が明確だった」など、安心感を得られた声が多く寄せられています。支払いに追われる前に、一度ファクタリングという選択肢を検討してみてはいかがでしょうか。

ファクタリングとは、企業が保有する売掛金をファクタリング会社に売却して、売掛先からの入金を待たずに資金を調達できるサービスです。一方、電子記録債権(でんさい)は、手形に代わる電子的な決済手段で、債権の発生・管理・譲渡をオンライン上で行う仕組みです。

でんさい割引もファクタリングと同様に債権を現金化する手段ですが、金融機関の審査が必要で信用力が求められる反面、手数料が低めという利点があります。ファクタリング、でんさい、どちらも資金繰りを改善する手段ですが、利用条件やコスト面に違いがあるため、状況に応じた選択が重要です。

ファクタリングには、フリーランスや個人でも利用しやすい少額対応・即日入金可能な業者が増えており、口コミでも高評価を得ているサービスが多数あります。特に「支払い日までに現金を用意したい」「書類を最小限に抑えたい」といったニーズに応える柔軟な審査体制の会社も登場しています。ただし、闇金まがいの違法業者に引っかからないためにも、法律に準じた信頼性の高い企業選びが重要です。本記事では、各社の特徴や条件を比較できる一覧表も掲載していますので、ぜひご活用ください。